REALFORCE for Mac (1)

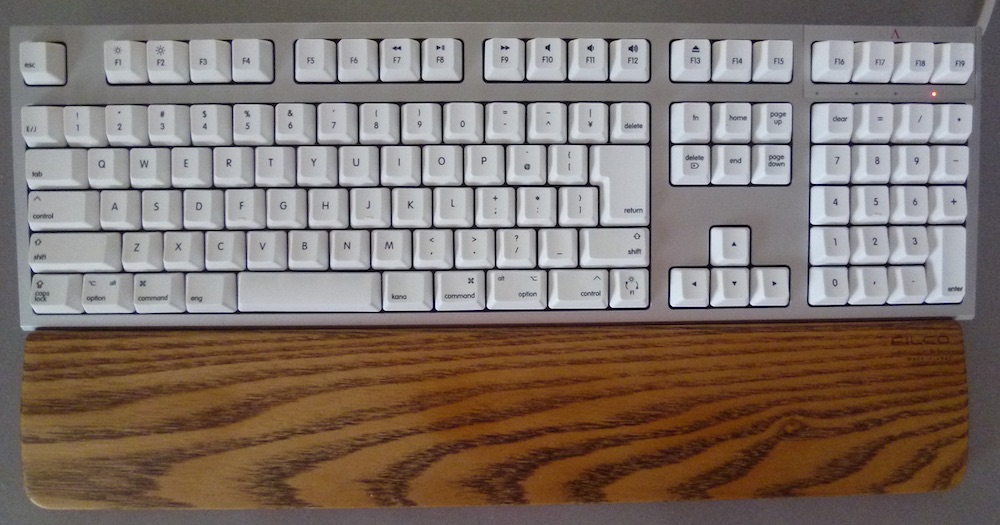

REALFORCE for Mac(R2-JPVM-WH)を使い始めた。

打鍵感は、滑らかで軽くて快適で、使えば使うほど、良さが分かる感じ。

キーの上に指を置いているときに、ふっと気を緩めると、キーを連打しているような軽さ。

Windows機では、Filcoのキーボードを使っているが、WinでもREALFORCEに買い替えたい誘惑にかられる。

これまでUS配列を使っていて、今回何年かぶりにJISに戻ったため、キーの打ち間違いがたびたび起こっている。

US配列だと、スペースキーの左右がcommandキーだが、JIS配列だと、その位置には、「かな」と「英数」のキーがある。

なので、commandキーを押そうとして、ついつい、かな・英数のキーを押してしまう。

また、@、()等、USとJISとで配列の違うキーは、押し間違える。

USキーボードの一番下の列のキーは、スペースキーの左にキーが3つ、右にキーが3つだったが、このJISキーボードの場合、スペースキーの左にキーが4つ、右にキーが5つと、キーの数が増えたため、少々押しづらい。

これも慣れだろうか。

また、REALFORCE for Mac は、Windows使用にも対応しているとのことで、WindowsのJISキーボードにある「半角/英数」のキーがこのキーボードにもあるので、仮名→英数の切換えはこのキーを押せばよく、USのときより押すキーが一つ減った。

ちなみに、Win使用に切換えると、winmodeのランプがつく。

ところが、このキーボードには、USBハブがない。

前のキーボードには、USBハブがあったため、ちょっとしたUSB機器は、キーボードにつなげていたが、REALFORCEにはこれがないため、本体の方のUSBにつなげる必要がある。

REALFORACE for Mac

東プレのキーボード、REALFORCE for Mac / R2-JPVM-WH を買った。

今使っているキーボードは、Matias Tactile Pro keyboard for Mac(US配列)で、二代目。

二代目を購入して約3年になるが、いくつかのキーが、チャタリングを起こすようになった。

このチャタリングが発生すると、例えば、「あ」とするのが「ああ」となってしまい、その都度修正しなければならず、かなり面倒で、かなりイライラする。

というわけで、キーボードの購入を検討しはじめた。

ビックカメラ立川店に行ったら、REALFOCE for Mac が置いてあったので、試し打ちしてみた。

打った瞬間、滑らかで軽い打鍵感に「うわ、凄い。何これ!?」と思わず欲しくなる。

キーに指を置いただけで入力されるような感じで、軽くて打ちづかれしなさそう。

ネットで検索してみる。

今年の4月に、東プレから、Mac用のメカニカルキーボード「REALFORCE for Mac」が発売された(日本製)。

これまでWindows用のみの発売で、Mac用はこれが初とのこと。

REALFORCE for Mac は、変荷重タイプ(R2-JPVM-WH(BK))と等荷重静音タイプ(R2SA-JP3M-WH(BK))の2種類で色が白と黒の計4機種。

キー配列は、いずれもJIS。

BootcaampでWindows使用にも対応とのこと。

変荷重タイプは26,050円、等荷重タイプは30,910円と、結構高額(Amazonでの価格)。

ちなみに、今使っているキーボードは購入当時は14,800円(今見たら13,589円になっていた)で、これもそれなりにするが、REALFORCE for Maac は、この倍もする。

ビックカメラ立川店にあったのは、R2SA-JP3M-WHだった。

確かに滑らかで軽い打鍵感で静音なので音はしないが、今使っているキーボードの打鍵感はカチカチと結構大きい音がして、自分は結構この音が好きなので、比べてしまうと、物足りない感じがしないでもない。

もう一つの機種である R2-JPVMも試したいが、ビックカメラ立川店には置いてなかったため、ネットで検索したところ、吉祥寺のツクモ電気だと試し打ちできそうだったので、試し打ちをしてきた。

R2-JPVMの方が、変荷重(55グラム、45グラム、30グラム)とあって、R2SA-JP3Mよりも打鍵感は少し重く、キーを打ったときに音もする。

それでも、今使っているものよりかは、打鍵感は軽くて静かである。

こっちもいいなあ。

また、黒色(BK)もあったが、黒もかっこいいなと思う。

R2-JPVMとR2SA-JP3Mの違いは、APC機能の有無と、キー荷重の違い。

R2-JPVMは、APC機能はなく、キー荷重は変荷重で、30グラム・45グラム・55グラム。

R2SA-JP3Mは、APC機能(各キースイッチのオン位置を、1.5ミリ、2.2ミリ、3ミリの3段階調整可能)搭載で、キー荷重は30グラム。

白と黒の違いは、色だけではない。

キー刻印が、白は昇華印刷で、黒はレーザー印刷。

この違いは、キーを触ると、白の方は滑らかで、黒の方がキーの刻印が浮いていて、ちょっとデコボコしている。

といっても、こう言われて意識して触るとこの違いは分かるが、言われないと分からないような感じ。

REALFORCEが欲しいな(高いけど…)と思いつつ、キー配列がJIS配列というのに、ひっかかりを覚える。

何年もUS配列を使っているので、US配列がいいのだが、これを期にJISに戻すかどうかである。

あるいは、US配列が出るまで待つか…。

また、買うとしても、変荷重タイプ(R2-JPVM)と等荷重静音タイプ(R2SA-JP3M-)のどちらにしよう、色はどちらにしよう…。

一方、US配列だと、今使っているキーボードの3代目を購入するか。

あるいは、他のものを購入するか。

AZIO Mac用メカニカルキーボードというのがあり、これも良さげ。

いろいろ考えたあげく、東プレのREALFORCE for Mac / R2-JPVM-WH に決めた。

これに決めた理由。

REALFORCEを使ってみたかった。

打鍵感は、R2の方が好みだった。

APC機能は、なくてもいい。

刻印は昇華印刷の白の方がいいと思った。

JIS配列に戻さないと…。

簡易生命保険の死亡保険金の手続き

簡易保険契約者が亡くなったときの死亡保険金請求の手続き。

受取人等が、保険証券を持って、近くの郵便局の簡保の窓口に行って、「契約者が亡くなったので保険金の請求をする」旨を伝えて、手続きに関することを聞き、書類をもらっておく。

簡保のWebサイトも見ておく。

必要な書類を集めて、保険金の請求書を記載して、郵便局の簡保の窓口に提出する。

保険金は、受取人の口座振込で受取る。

振込にかかる時間は、早ければ翌営業日、1~2週間くらいとのこと。

振込みのときは、かんぽ生命から、振込に関する通知が届く。

必要な書類の例(保険の内容によって違うようなので、事前に、かんぽ生命に

確認をする)

被保険者の除票または戸籍謄抄本

保険金受取人の本人確認書類(顔写真付のものは1点、顔写真のないものは2

点)

代理人が手続きをする場合

委任状が必要。

委任状は、かんぽ生命のWebサイトからダウンロードできるので、これを使う。

但し、オリジナルの委任状でもいいとのこと。

保険金受取人の印鑑証明書(委任状に実印押印)

代理人の本人確認書類

保険金を口座振込で受け取る場合は、受取人の口座のみで、代理人の口座ではダメとのこと。

代理人が受け取る場合は、現金で受取るとのこと。

被保険者が死亡して、死亡保険金の受取人が保険金を請求して受取る前に亡くなった場合。

死亡保険金は受取人の財産になるので、受取人の相続人が、死亡保険金の請求を行うこととなる。

遺言があればそれに従う。

遺言がなければ、相続人間で遺産分割協議をし、死亡保険金を相続した相続人が、死亡保険金の請求を行うこととなる。

相続が発生しているので、死亡保険金の受取人が亡くなり、死亡保険金の請求者が相続人であることを証する戸籍謄本等(法定相続情報証明書でも可)、遺産分割協議書と印鑑証明書等が、必要となってくる。

預貯金の相続

預貯金の相続について

相続人複数、遺言書なし、相続税申告なし、の場合。

各金融機関のサイトを見ておく。

亡くなったことを各金融機関に伝える(電話あるいは店舗に行く)。

店舗に行ったら、今後の手続きに必要な書類をもらっておく。

被相続人の出生からの戸籍謄本等、相続人の戸籍謄本等を取る。

相続人の印鑑証明書も取っておく(後の、遺言書検索、残高証明書、遺産分割協議、金融機関での相続手続きに使う)。

法定相続情報証明を使う場合は、その手続を行う。

代襲相続がある場合は、使ったほうがいいかも。

公正証書遺言の検索ができるので、しておいた方がいいと思ったら、しておく。

各金融機関で、残高証明書の手配をする。

相続人代表を決めて、その人が手続きをすればいい。

残高証明書の手続きをする人の印鑑証明書や本人確認書類も必要となる。

残高証明書は、死亡日のものを取る。

死亡日以降にも預貯金の変動があるような場合、最新の残高証明書も取っておいたほうがいいのかなとは思う。

残高証明書は、すぐ発行されたり、郵送で届いたりと、金融機関によって違う。

残高証明書は、有料。

残高証明書をもとに、遺産目録を作成。

相続する遺産を分かるようにしておく。

遺産分割協議

相続人間で遺産分割協議を行い、遺産分割協議書を作成する。

通常、遺産分割協議書は、相続人全員分作成し、相続人が署名し実印を押し、相続人全員分の印鑑証明書を用意する。

例えば、相続人が3人で遺産分割協議をした場合、遺産分割協議書を3通作成し、それぞれに署名押印し、印鑑証明書も3通用意する。

預貯金を複数の相続人が相続する場合は、金融機関で手続きをする相続人代表を決め、遺産分割協議書に記載しておくといい。

この場合、決めておくこと。

相続人代表

相続人代表がすること(預貯金の解約、払戻金の受領)

各相続人への引渡方法(各相続人が指定する口座への振込み)

端数の処理方法(預貯金の額に相続分をかけたときに小数点以下の端数が生

じた場合は、誰の分を切捨て、誰の分に上乗せするか)

金融機関に提出する書類(相続届書等、金融機関によって違う)に記載する。

各金融機関に行って相続手続きをする。

予約制の金融機関もあるので、そういう金融機関は予約する。

相続人代表を決めた場合は、金融機関へは相続人代表が行けばいい。

必要なものについては、金融機関の書類やサイトで確認。

被相続人及び相続人の戸籍謄本等、または、被相続人の法定相続情報証明書

遺産分割協議書、相続人全員の印鑑証明書(6ヶ月以内等の期限あり、要確

認)、相続人代表の実印

金融機関に提出する相続届書等の書類

通帳、キャッシュカード、証書

手続き後、各金融機関から、払戻金が相続届書等に記載した口座に振込まれる。

払戻金を現金で受領したい場合は、事前に金融機関に確認しておく。

金融機関によっては、現金はダメとか、現金受領の場合は事前に連絡をしておくとか、いろいろあるので。

相続人代表は、全ての金融機関から払戻金を受領したら、遺産分割協議書に従い(遺産分割協議書に記載がなかったら相続人で決めた方法に従い)、各相続人に対して、相続金を引渡す。

ゆうちょ銀行の場合

相続で払戻金を受取る口座は、ゆうちょ銀行のみ。

なので、ゆうちょ銀行の口座がない場合は、ゆうちょ銀行で口座を作ってその口座に払戻金を振込んでもらう。

あるいは、払戻証書の交付を受け、それをゆうちょ銀行の窓口に持っていって、現金を受領する。

仕事用のカバン

仕事で使っているカバンが破れてきたので、買替えることに。

今メインで使っているのは、ノースフェイスのシャトルデイバック(昔のもの)。

なんだかんだと気に入っている。

私は「リュック」を使っているが、仕事でリュックのメリット・デメリットで思いつくことを羅列してみる。

メリット

両手が空く。

リュックの方が楽。

デメリット

スーツにリュックは、マナー違反と感じる人もいるかもしれない。

リュックにもよるが、どうしてもカジュアルっぽくなってしまう。

カバンから中身を取り出すとき、背負っているリュックを脱がないといけないので、面倒。

縦長のスクエアタイプの場合、荷物が奥にいってしまい、取りづらい(自分が今使っているのもそう)。

スーツやジャケットの型くずれになるし、背中やズボンとリュックがあたる箇所がこすれる。

背中に汗をかくと、背中が気持ち悪い。

書いてみると、デメリットの方が多い。

しかし、リュックのメリットである、「楽である、両手が空く」というのは、あらゆるデメリットを凌駕すると思う。

私も、それが故に、リュックをメインに使っている。

とりあえず、ネットで検索。

手提げ・肩掛・リュックの3wayカバンもあって、これはこれで便利だが、リュック単体の方がいい。

また、リュックの場合、背中に汗をかくと、背中が気持ち悪くなるのが難点なので、通気性も必要かなと思う。

最近、ビジネス用リュックも増えてきたようで、アウトドア系のブランドからもビジネス用リュックが販売されている。

が、アウトドアには詳しくないので、アウトドア系のブランドは、よく知らない。

ところが、「通気性」のキーワードを入れた途端、選択肢が減っていく…。

なので、ここはまあいいか…と思った。

また、立川駅周辺には、いくつかお店があるので、試せるものは試してもみた。

ネットで見て、いいかな…と思ったもの。

THE NORTH FACE(シャトルデイバック)

GREGORY(カバートソリッドデイ、イグザートバックパック)

お店(登山用のお店)に行ったら、勧められたもの。

この中で、ARC’TERYX、MILLET、karimmor のものは、どちらかというと、タウン使用、アウトドア使用のもの。

ネットで見ているときはいいかなと思っていて、クーラ30にしようかな思っていた。

が、実物をお店で見たら、う~ん…となってきた。

そのお店で勧められたのが、MammutとBlack Diamond。

これは、ネットでは見たことはなかったが、お店に行ったら、目に付いた。

見た目は良く、悪くはないが、こちらもピンとこない。

横置きもできるということだが、個人的には、それはいらない。

ビジネス用リュックは、横にしても使えるようになっているものもある。

縦で肩掛だと、カジュアルになってしまうが、横にするとそうでもなくなる。

リュックは縦長なので、縦で使うと荷物が奥にいってしまい、取り出しにくいが、横にすると、取り出しやすくなる。

横でも使えるようにもなっているというのは、そういう理由からきているらしいのだが、個人的に、それはいい。

また、横使用だと、メインに使う大きいスペースが、スーツケースのようであり、そこへのアクセスがしづらくて、自分的には使い勝手があまりよくない。

ノースフェイスは、今使っていて気に入ってもいるので、いろいろ見ても決まらなかったら、また同じものを買おうと思っていた。

吉田カバンは、国産だしいいが、値段は他よりちょっと高め。

もうちょっと安ければ、ここがいいかなと思う。

GREGORYもよさげで、カバートソリッドデイ、イグザートバックパックは、今使っているものと同タイプ。

だが、公式サイトでは、売り切れている。

立川のグランデュオにお店があるとのことなので、見に行ってみた。

なお、グランデュオには、吉田カバン(Porter)のお店もある。

お店に行って、「あ、これがいい」と思っものがあったので、見たら、イグザートだった。

カバートソリットデイもあった。

公式サイト上では売り切れていたものが、ここのお店にはあった。

お店の人曰く、たまたま入ってきたが、1つしか入ってこなかったとのこと。

背負った感は、両方とも同じような感じ。

また、ネットで見ているときは分からなかったが、イグザートの方が、作りもしっかりしていて、見た目も違う。

使っているパーツも、ロゴの感じも違う。

なので、容量はカバートソリットデイが24リットルでイグザートが22リットルと小さくなったのだが、値段は上がっている、とのこと。

両方比較したら、イグザートの方が好みであった。

売り切れているものを見にきたら、あった、それも一つだけ。

それって…。

Office Home & Business 2019

これまで、Office for Mac 2011 を使っていたが、サポートは終了しているし、令和にも対応していないし、新しいものにしておいたほうがいいかなと思い、新しいOfficeを入れることとした。

私の場合、MacとWindowsとでOfficeを使う(使いたい)ので、そういうことの可能なOfficeが欲しい。

で、ネットで見ていたら、これに該当するのは、「Office 365 Solo」か、あるいは、「Office Home & Business 2019」であった。

Office 365 Solo

1年間12,744円(1ヶ月あたり1,274円)

MacとWinの両方で使用可能

Word、Excel、PowerPoint、Outlook等が含まれる

Office Home & Business 2019

37,584円(永続ライセンス)

2台のMacまたはWinにインストール可能。

Word、Excel、PowerPoint、Outlookが含まれる。

結局、「Office Home & Business 2019」を購入した。

マイクロソフトのサイトからダウンロードして、MacとWin両方に入れた。

Outlookは使わないので、いらないんだよな〜と思いつつ。

WordとExcelを使ってみた感想

見た目が変わった。

位置が違う。

重い…?

エクセル2011で游ゴシック体を使って作成していたたエクセルのファイルを開いたら、何やんねんこれ…。

セル内に収まっていた文字が、セルからはみ出たり、隠れたりして、グチャグチャ。

フォントを、MS Pゴシックに変えてみたところ、きちんとなった。

フォントを変えないとならないようだ。

エクセル2011のセル内改行のショートカットは、「option + command + enter」だったので、それを押したところ、セル内改行ができない。

え!?

調べたら、セル内改行のショートカットは、「option + enter」に変わったとのこと。

あれ…。

ちなみに、変わったのは、2016以降とのこと。

とはいえ、optionキーは、WinでいえばAltキーで、Winの場合のセル内改行のショートカットは、「alt + enter」なので、この変更で、MacとWinのショートカットが同じになったともいえるのか。

登記や登記事項証明書等のオンライン申請

不動産登記、商業登記、不動産登記事項証明書、商業登記事項証明書、成年後見の登記、成年後見等の登記事項証明書を、オンラインで申請する場合とそうでない場合。

(1)不動産登記事項証明書・商業登記事項証明書

これは、オンラインの方がいい。

手数料も、オンライン申請の方が安くなる。

1通あたりの手数料は、書面申請の場合は600円、オンライン申請で証明書を郵送の場合は500円、オンライン申請で証明書を法務局の窓口交付の場合は480円。

ただ、手数料が電子納付のため、電子納付ができない場合なら、いたしかたなし。

証明書を郵送で交付の場合、書面申請だと返信用封筒も準備しなければならないが、オンラインの申請の場合はいらない。

(2)不動産登記申請、商業(法人)登記申請

不動産登記のオンライン申請は、本来は添付書類も全部オンラインで申請するものなのだが、それは無理なので、現状は、運用で、申請情報に登記原因証明情報をPDFにしたものを添付して申請し、添付書類は法務局に郵送あるいは持参するという申請(半ライン申請)である。

商業登記のオンライン申請は、申請情報をオンラインで送信し、添付情報は法務局に郵送・持参である。

オンライン申請と書面申請(法務局に郵送あるいは持参)とは、まあ、どっちでも…という感じである。

登記事項証明書のときのような、オンライン申請の方が手数料が安くなるというようなメリットはないし(過去の一時期にはあったが)。

オンライン申請の方が、書面申請の場合よりも登記が早く終わっている感はある。

が、不動産登記の場合の登記原因証明情報の補正のことを考えたら、オンライン申請よりも書面申請の方がいい。

また、どちらかというと、オンライン申請の方が、書面申請よりも手間がかかる感じがする。

国としては、オンライン申請を増やしたいようなので、オンライン申請をした方が、それにかなう。

ま、いろいろあるが、個人的には、可能な限り、オンライン申請をしている。

(3)後見の登記、後見登記事項証明書

これは、オンラインの方がいい。

手数料も、オンライン申請の方が安くなる。

書面申請の場合は、1通550円だが、オンライン申請で紙の証明書発行の場合は、1通380円。

ただ、手数料が電子納付のため、電子納付ができない場合なら、いたしかたなし。

証明書を郵送で交付の場合、書面申請だと返信用封筒も準備しなければならないが、オンラインの申請の場合はいらない。

後見等の登記申請でも、例えば、死亡による終了のとき、オンライン申請の場合は、死亡を証する戸籍謄本の添付も省略できる(法務局が住基ネットにアクセスできるので)が、書面申請の場合は省略できない。

しかし、成年後見等のオンライン申請では、司法書士の電子署名は使えない。

なので、成年後見人等の住所を事務所にしている場合は、オンライン申請はできないこととなる。

この場合のオンライン申請で使う電子署名は個人のものになるが、個人の電子署名は、マイナンバーカードに電子署名を登録することとなる。

なので、マイナンバーカードの交付を受けていない、マイナンバーカードはあっても電子署名を登録していない、というような場合は、オンライン申請はできないこととなる。

オンライン申請(全般)で、これが一番いいかもしれない…と思っていることは、これはメールアドレスを登録した場合だが、「オンライン申請システムからメールが来ること」である。

特に、「審査終了」のメールが来るのは、かなり助かる。

なお、書面申請の場合だと、終わった旨の連絡は来ない。

都営住宅と成年後見

都営住宅を借りて住んでいる人(賃借人、名義人)の成年後見人等になったとき。

都営住宅に関することは、東京都住宅供給公社(JKK)が取扱っている。

(1)都営住宅に関する書類を預かる

都営住宅を借りていることが分かる何かしらの資料を預かれるなら、預かる。

名義人番号というのがあるので、それが分かれば、初期の手続き時に助かる。

(2)東京都住宅供給公社に、成年後見届をする

東京都住宅供給公社の該当する窓口センターに行って、手続きをする。

(この手続きを、郵送でできるかどうかは、分からない。)

これにより、後見人等が手続きを行うことができるようになり、また、書類も成年後見人等に届くようになる。

但し、成年後見人等に送られるのは重要な書類のみで、そうでないような書類、例えばたんなる通知のようなものは、成年後見人等には送られず、本人に送られるとのこと。

立川に、東京都住宅供給公社の立川窓口センター(受持ち地域:立川市、青梅市、昭島市、国分寺市、国立市、福生市、東大和市、武蔵村山市、羽村市、瑞穂町)がある。

(3)使用料が銀行等の引落としになっているとき

成年後見人等になったら、銀行等の金融機関に対して、成年後見届をするが、これにより、金融機関によっては、口座名義が「○○成年後見人□□」となるところがある。

都営住宅の使用料が銀行等の口座引き落としになっていて、この銀行等に成年後見届をしたら上記のように口座名義が変わるような場合は、使用料の引き落しができなくなるとのこと。

なので、こういう場合は、引落し口座の名義変更をする必要がある(名義を変えるだけで、口座そのものを変えるわけではない)。

(使用料が引き落とされている金融機関が、こういうことを把握していれば、その旨の説明があり、口座変更の書類も渡してくれる。)

(4)世帯に変更が生じた場合

例えば、配偶者が施設に移って住民票も移した場合、その手続きが必要で、「都営住宅名義人及び名義人の配偶者一時転出届」を提出する。

この届の用紙は、JKKのサイトからダウンロードできる。

この届には、転出理由が確認できる書類(施設入所証明、入院証明等)と住民票が必要となる。

なので、こういうことが生じた場合は、配偶者の入居した施設に、入所証明書を発行してもらうように依頼する必要があり、また、配偶者の住民票も取らないとならない。

配偶者にも成年後見人等がついていたら、その成年後見人等に事情を説明し、手配してもらうよう依頼する。

この転出期間は1年とのことなので、1年経過しても配偶者が戻れない場合は、また、「転出届」を提出するとのこと。

(5)使用料の減免申請

所得が低い、収入が減少したような場合、使用料の減免申請というのができるので、これを検討し、減免申請をしたほうがいいなら、申請をする。

既に減免を受けている場合は、継続の減免申請書が、減免期間が終了する月の前月の20日頃に送られてくるので、手続きをする。

これは、成年後見人等に送られてくる。

この減免申請には、住民票(世帯全部、続柄記載のもの)や世帯全員の住民税の課税証明書(非課税証明書)等が必要になる。

なので、被後見人等が確定申告や住民税申告が不要の場合であっても、どちらかはしておいたほうがいいと思う。

なお、住民税申告よりも確定申告の方がやりやすいし、確定申告をすれば住民税申告は不要なので、個人的には、確定申告をするようにしている。

課税証明書・非課税証明書は、住民票上同一世帯の者であれば、申請し取得できるとのこと。

なので、本人の成年後見人として、本人の非課税証明書と同一世帯の者の非課税証明書も申請できることとなる。

本人の配偶者が施設に移って住民票も移したような場合。

本人と配偶者が住民票上別世帯になったとしても、減免申請にあたっては、配偶者についても、非課税証明書等の書類は必要になるとのこと。

ところが、この場合、現在は本人と配偶者は世帯が別なので、非課税証明書が必要な年度のときは同一世帯であったとしても、本人の成年後見人等は、配偶者の非課税証明書は取れないとのこと。

この場合は、配偶者にとってもらうか、配偶者から委任を受ける必要がある。

配偶者にも成年後見人等がついていたら、その成年後見人等に事情を説明して、手配してもらうよう依頼する。

減免期間は、人によって、半年だったり1年だったりと違うとのことだが、例えば減免期間が半年だったら、使用料の減免を継続して受けたいのなら、半年ごとに申請をする必要がある。

特別縁故者への相続財産の分与

被相続人の相続人不存在の場合、その手続きの流れの中で、特別縁故者は、家庭裁判所に対して、被相続人の財産の分与の請求ができる。

そして、家庭裁判所は、相当と認めるときは、特別縁故者に対して、相続財産の全部または一部を分与することができる。(民法第958条の3)

被相続人が不動産を所有しており、特別縁故者に対して、その不動産の分与が認められた場合、以下の登記手続きが発生する。

(1)相続財産への所有権登記名義人氏名変更登記

(2)特別縁故者に対する所有権移転登記

被相続人をAとする。

(1) 所有権登記名義人氏名変更登記

相続人不存在により、相続財産は法人となり(民法第951条)、家庭裁判所により、相続財産管理人が選任される(民法952条第1項)。

具体的にいうと、被相続人Aの相続財産は、「亡A相続財産」となる。

また、相続財産管理人が選任されたら、家庭裁判所から、相続財産管理人が選任された審判書が交付される。

この審判書は、登記で使用する(登記原因証明情報、代理権限証明情報)。

不動産登記上、この亡A相続財産への登記は、「所有権登記名義人氏名変更登記」とされているので、所有権登記名義人を「亡A相続財産」と変更する所有権登記名義人氏名変更登記を申請する。

相続財産管理人選任審判書に記載されている被相続人の最後の住所と所有権登記名義人の住所とが違う場合は、この住所の変更登記も必要となる。

従って、この場合は、「所有権登記名義人住所氏名変更登記」を申請することとなる(住所の繋がりをつける戸籍の附票等が必要)。

この変更登記の原因は、「年月日相続人不存在」(年月日はAの死亡日)。

被相続人の死亡日は、相続財産管理人選任審判書に記載されている。

申請人は、相続財産管理人。

(2) 特別縁故者に対する所有権移転登記

特別縁故者への財産分与は、家庭裁判所の審判となり、特別縁故者への財産分与が認められたら、家庭裁判所から、その旨の審判書が出る。

また、審判なので、確定する必要がある。

審判確定によって、特別縁故者への相続財産の分与が確定し、この確定日が、登記原因日付となる。

この所有権移転登記の登記原因は、「年月日民法第958条の3の審判」(年月日が審判確定日)。

特別縁故者への相続財産分与の審判書正本(確定証明書付)は登記原因証明情報であり、これを添付すれば、特別縁故者は単独で登記申請が可能となる。

なので、家庭裁判所で、確定証明書を取っておく必要がある。

また、所有権移転登記なので、登録免許税は、不動産の評価額を元に算出する。

なので、評価証明書が必要となるが、特別縁故者への相続財産分与が確定した以降は、特別縁故者が不動産の所有者となるので、評価証明書は特別縁故者が取得することができる。

この場合は、特別縁故者であることの証明として、家裁の相続財産分与の審判書も必要となる。

司法書士がこれらの登記を受任した場合。

特別縁故者が確定証明書を取得していなかったら、審判の確定証明書の申請書を司法書士の方で作成するか、または、家裁のWebサイトで申請書をダウンロードできるならそれを使い、特別縁故者に申請書等に署名・押印をしてもらい、司法書士の方で確定証明書の申請・受領をしてもいいでしょう。

なお、確定証明書には、収入印紙150円が必要。

評価証明書も、司法書士の方で取るならば、特別縁故者から委任状をもらい、特別縁故者への相続財産分与の審判書(と確定証明書)を添付して、市役所等に申請して取得する。

(1)の必要書類

相続財産管理人の選任審判書

相続財産管理人から司法書士への委任状

(2)の必要書類

特別縁故者への相続財産分与の審判書正本と確定証明書

特別縁故者の住民票

特別縁故者から司法書士への委任状

(特別縁故者の単独申請とするため、登記義務者(亡A相続財産)の書類は不要)

登録免許税の還付

5月になって、新元号「令和」が始まった。

登記申請を取下げたり、あるいは登録免許税を納めすぎていた場合は、登録免許税の全部または一部の還付を受けることができる。

この還付金は、登記申請代理人が代理受領できるが(還付通知請求・申出書を記載し、署名押印して法務局に提出する)、この場合は、委任状が必要。

しかし、登記申請時の委任状に、代理人に還付金を受領する権限を与えている記載がある場合は、新たに委任状は不要とのこと。

この場合、申出書の備考欄の添付書類の「還付金の代理受領権限を証する委任状」については、「申請時の委任状を援用」と記載するとのこと。

というわけで、登記申請の委任状には、「登録免許税の還付金を受領すること」といったような文言を必ず入れておいたほうがいい。

登記申請時の登録免許税を、収入印紙で納付して、その登記を取下げた場合。

登録免許税の還付の他に、「再使用証明」というものもある。

登記申請を取下げたら、消印された収入印紙が返ってくるが、それを再度使用できるようにするのが、再使用証明。

但し、再使用証明が使えるのは、同じ法務局内での登記申請に限られ、有効期間は1年。